투자정보

-

남들 보다 한발 빠른 정보로

투자의 길라잡이가 되겠습니다.

-

이코노미스트가 작성한 경제전망 및 이슈리포트와 주간 경제를 게재합니다.

무단전재 및 상업적 재배포하는 행위는 저작권법에 따라 처벌 받을 수 있습니다.

10/25, 미 증시, 양호한 기업실적, 10년물 금리 하락에 반등

2023 년 10 월 25 일

미 증시, 양호한 기업실적, 10 년물 금리 하락에 반등

미국 증시 리뷰

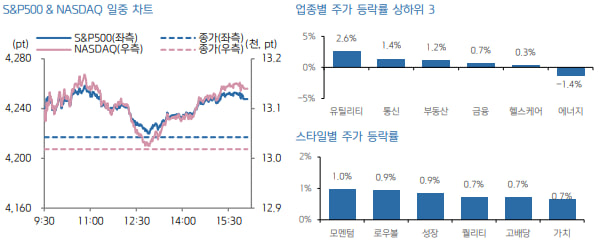

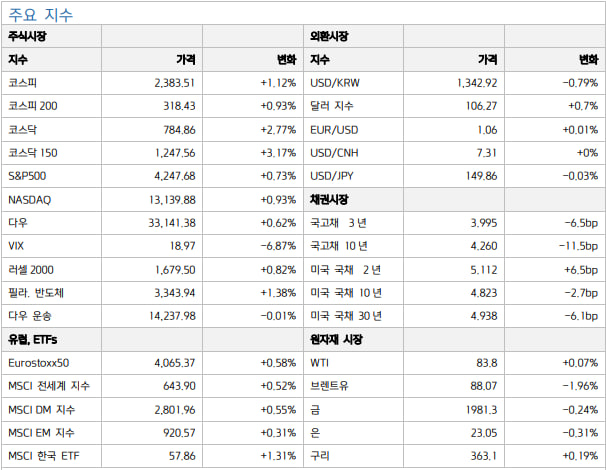

24 일(화) 미국 증시는 코카콜라, 스포티파이, 제너럴일렉트릭 등 3 분기 기업 실적 호조, 국채 금리 하향안정에 힘입어 반등에

성공 (다우 +0.62%, S&P500 +0.73%, 나스닥 +0.93%)

유로존 제조업 PMI 는 43.0(예상 43.0, 전월 43.4), 서비스업 PMI 47.8(예상 47.8, 전월 48.7), 독일 제조업 PMI 40.7(예상 40.1,

전월 39.6), 서비스업 PMI 48.0(예상 50.0, 전월 50.3) 기록하며 기준선 하회 지속. 함부르크 상업은행(HCOB)은 "하위 지표도

몇 개를 제외하면 매우 일관되게 하향을 가리킨다"며 ECB 의 통화완화 부담을 증가시킨다고 언급. 반면 미국 10 월 S&P

글로벌 제조업 PMI 50.0(예상 49.5, 전월 49.8), 서비스 PMI 50.9(예상 49.8, 전월 50.1) 기록, 예상치 모두 상회.

유럽연합이 제 3 국의 ‘경제적 강압’에 관세 인상 등의 카드로 대응할 수 있는 “강압 방지 조치(ACI·Anti-Coercion

Instrument)“ 법안을 최종 승인. 경제적 강압은 ‘제 3 국이 EU 나 EU 회원국을 향해 무역·투자 관련 조치를 취하거나

취하겠다고 위협함으로써 특정 선택을하라고 압박하는 상황’으로 관세 인상, 수출입 허가 취소, 서비스 무역 제한, 외국인

직접투자 혹은 공공조달 제한 등의 대응 가능. 이 법안은 2021 년 중국의 리투아니아 보복으로 추진된 만큼 사실상 중국을

겨냥한 조치라는 평가.

업종별로 에너지(-1.4%) 업종만이 약세를 보인 가운데, 유틸리티(+2.6%), 통신(+1.4%), 부동산(+1.2%) 의 상승폭이 가장 컸음.

코카콜라(2.88%) 는 가격인상에도 판매 물량 증가로 순익 YOY 9%, 매출 YOY 8% 성장하며 예상치 상회, 연간 이익전망치를

상향조정한 영향으로 강세. 제너럴일렉트릭(6.5%)은 항공부문 상업용 엔진 및 서비스 분야의 견조한 수요, 재생에너지 발전 및

해안 풍력에너지 사업 수익성 개선에 힘입어 3 분기 매출 YOY 20%, 총 주문량 19% 증가했다고 밝히며 강세.

엔비디아(1.6%)는 미국 정부가 지난 17 일에 발표한 대중 AI 칩 수출 규제 조치를 이번 주부터 시행하기 시작했다고 언급한

영향으로 개장 전 상승폭을 축소. 발표일로부터 30 일 유예한 후에 시행할 예정이었으나 앞당겨 시행된 것이며, 이번 조치가

수익에 단기적 영향을 미칠 것으로 예상하지 않는다 고 언급. 장마감후 실적을 발표한 알파벳(1.69%)과 MS(0.37%)는

클라우드 부문에서 각각 부진과 호조를 기록하며 장외에서 -6.6%, 3.5% 기록 중.

증시 코멘트 및 대응 전략

전일 한국, 미국 등 주요국 증시가 반등에 성공하면서 연쇄 급락의 악순환이 중단되고 있는 모습. 향후에도 증시

변동성은 높아질 수 있겠으나, 그간 주가 조정에 따른 밸류에이션 매력, 낙폭 과대 인식 등으로 연저점을 테스트하러 갈

확률은 낮아 보임. 다만, 단기 반등을 넘어 진 반등 후 추세 전환이 나오기 위해서는 시장금리의 추가적인 레벨 다운이

일어나거나, 이스라엘 전쟁 종식으로 지정학 불안이 소멸되는 등의 조건이 충족 되어야 할 것. 11 월 FOMC 도 치러야

하고, 전쟁 뉴스플로우는 빠르게 급변하고 있는 만큼, 단기간에 이 조건들을 충족해 나가긴 어려울 수 있음.

하지만 금주부터 본격적인 실적시즌이 시작된다는 점을 감안 시, 주가 본연의 함수인 실적이 매크로나 지정학적 부담을

상쇄시켜줄 수 있을 것으로 판단. 일단 전일 실적을 발표한 포스코 그룹주에 이어 금주부터 차주까지 국내 증시에서는

SK하이닉스, LG이노텍, 삼성바이오로직스, 현대차, 기아, LG화학 등 시총 상위 대형주들의 실적이 대기 중에 있음. 10월

이후 대외 불안과 맞물리면서 코스피 12 개월 영업이익 전망은 9 월말 248.8 조원에서 10 월 23 일 현재 248.6 조원으로

이익 개선세가 단기간 정체되긴 했으나, 이들 실적 통해 이익 전망 호전세가 재개될 지 여부가 관건이 될 전망.

미국에서도 금주부터 MS, 알파벳, 아마존, 메타, 애플 등 빅테크 포함 굶직한 기업들의 실적 발표가 예정. 2 주동안 실적

발표하는 미국 기업들의 비중은 S&P500 전체 기업의 약 62%를 차지하고 있으며, 이중 빅테크주의 실적 향방에 따라

미국 증시 전반적인 분위기가 달라질 것으로 판단,

블룸버그 추정치를 토대로 살펴보면, S&P500 의 3 분기와 4 분기 EPS 증가율 전망치는 각각 -0.7%, +6.3%로 집계.

하지만 테크기업들의 실적을 제외한 3 분기와 4 분기 EPS 증가율 전망치는 각각 -2.1%, +4.4%, 시가총액 최상위 5 개

기업(애플, MS, 알파벳, 아마존, 엔비디아)을 제외한 3 분기와 4 분기 EPS 증가율 전망치는 각각 -5.2%, +1.2%로

집계되고 있다는 점이 눈에 띄는 부분.

이는 테크기업과 시총 상위 5 개 기업 포함 유무에 상관없이 3 분기가 사실상 실적 바닥인 것은 변함 없겠으나, 4 분기

이후 이익의 변화 강도에 따라 증시의 반등 탄력이 달라질 수 있음 시사. 한국 증시 역시 중국, 일본 등 여타 아시아

증시보다 미국 증시와의 동조화 현상이 심화되고 있는 만큼, 국내 시장 참여자들은 미국 빅테크 실적 결과도 증시 대응

전략 수립의 주요 변수로 고려하는 것이 적절.

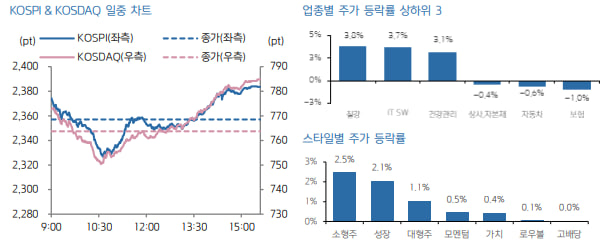

전일 국내 증시는 장 초반 수급 변동성 확대 등으로 1% 넘는 급락세를 보이기도 했지만, 이후 미국 금리 반락, 아시아

증시 강세, 저가 매수세 유입 등에 힘입어 빠르게 낙폭을 축소하면서 급등 마감(코스피 +1.1%, 코스닥 +2.8%).

금일에도 저가 매수세 유입 속 미국 금리와 국제 유가 하락, 3 분기 실적시즌 기대감, 중국의 1 조위안 특별 국채 발행에

따른 경기 부양 기대감 등으로 상승 출발할 전망.

한편 전일 장마감 실적을 발표한 알파벳(+1.7%)은 호실적(EPS, 1.55 달러 vs 컨센 1.45 달러)을 발표했으나, 세부 사업

부문 상 구글 광고 및 클라우드 수익이 예상보다 부진함에 따라 시간외에서 6%대 내외의 주가 급락세를 연출하고 있음.

반면, 마이크로소프트는 AI, PC 사업 호조에 힘입어 어닝 서프라이즈(EPS 2.99 달러 vs 컨센 2.65 달러)를 기록함에 따라

시간외에서 4% 넘는 급등세를 보이고 있음. 이처럼 빅테크간 차별화된 실적을 발표한 만큼, 국내 증시의

업종관점에서는 반도체, IT 하드웨어, 소프트웨어 등 IT 업종의 주가 변화에 주목할 필요.