투자정보

-

남들 보다 한발 빠른 정보로

투자의 길라잡이가 되겠습니다.

-

이코노미스트가 작성한 경제전망 및 이슈리포트와 주간 경제를 게재합니다.

무단전재 및 상업적 재배포하는 행위는 저작권법에 따라 처벌 받을 수 있습니다.

내년은 美 대선, 역사적으로 수익률 부진했다[오미주]

2023.11.08. 오후 7:03

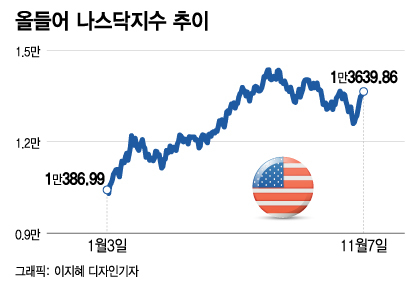

미국 S&P500지수가 7일(현지시간) 7거래일째 상승세를 이어갔다. 나스닥지수는 이날까지 8거래일째 올랐다.

사람의 심리란 묘해서 증시가 하락할 땐 더 떨어질 것 같아 팔고 싶고 상승할 땐 더 오를 것 같아 사고 싶다. 증시가 강세를 이어가면 지금 주식을 안 사면 나만 랠리에서 소외될 것 같은 포모(FOMO: Fear Of Missing Out) 증후군에 시달린다.

특히 지금처럼 올 상반기와 같은 증시 급등세를 경험한 직후라면 이번에는 랠리에서 소외될 수 없다는 초조감이 더 커질 수 있다.

하지만 이미 S&P500지수는 7거래일 동안 6.3%, 나스닥지수는 8거래일 동안 8.3% 오른 상황에서 추격 매수에 나서기란 다소 부담스러운 것이 사실이다. 지금 상태에서 증시가 얼마나 더 오를 여지가 있는지 의문이기 때문이다.

이런 투자자들에게 과거 증시의 수익률 통계는 다소 도움이 될 수 있다. 내년은 미국에서 대통령 선거가 치러지는 해다. 대선 날짜가 내년 11월5일이니 이제 1년도 채 안 남았다.

그렇다면 대선이 치러진 해에 미국 증시의 수익률은 어땠을까. 골드만삭스의 포트폴리오 전략 리서치팀에 따르면 1984년 이후 40년간 대선이 있던 해에 S&P500지수의 수익률은 평균 4%에 불과했다.

지난 40년간 대선이 있던 해의 평균 수익률이 저조한 이유는 2000년과 2008년, 2020년 대선 때 미국 경제가 침체에 빠졌던 탓도 있다.

하지만 이 3번의 대선 때를 제외해도 1984년 이후 대선이 있던 해에 S&P500지수의 평균 수익률은 9%로 1984년 이후 S&P500지수의 연평균 수익률 11%에 비해 낮았다.

1932년 이후로 기간을 연장해 보면 대선이 있던 해에 S&P500지수의 평균 수익률은 7%에 그쳤다. 이는 대선이 없는 해의 연평균 수익률 9%에 비해 저조한 것이다.

골드만삭스의 수석 미국 주식 전략가인 데이비드 코스틴은 대선이 치러지는 해에는 "방어업종의 수익률이 가장 좋았는데 이는 아마도 대선 때까지 일반적으로 불확실성이 고조되기 때문일 것"이라고 지적했다.

대선이 있는 해에 유틸리티와 소비 필수업종의 수익률 중앙값은 S&P500지수 대비 5%포인트와 4%포인트씩 더 높았다.

반면 대선이 있는 해에 기술업종의 수익률 중앙값은 S&P500지수 대비 5%포인트가 낮아 가장 부진했다. 기술업종 중에서도 특히 하드웨어와 반도체의 수익률이 부진했다.

다만 1984년 이후 대선이 끝난 뒤 연말까지 8주일간은 S&P500지수의 수익률이 평균 5%에 달해 같은 기간 대선이 없는 해에 비해 거의 2배가량 높았다. 이는 차기 대통령이 정해짐에 따라 불확실성이 잦아들기 때문으로 보인다.

미국 경제가 현재 발표되는 지표보다 취약해 최근의 증시 랠리가 강하게 지속되기 어렵다는 지적도 있다. 경기가 약화되면 기업들의 실적도 부진해지기 때문이다.

재너스 핸더슨 인베스터스의 포트폴리오 매니저인 애덤 헤츠는 지난 7일 미국의 10년물 국채수익률에서 인플레이션을 차감한 실질 수익률이 2.5%리며 이는 지난 10년간 미국 기업과 가계가 직면한 가장 높은 자본비용이라고 지적했다.

그는 "인플레이션이 하락 안정되고 있음에도 명목 국채수익률이 올라가며" 실질 국채수익률이 상승했다고 지적했다. 이처럼 자본을 조달하는데 드는 비용이 늘어나면 기업과 가계의 부담이 커지고 이는 기업의 투자와 가계의 소비를 억제해 경제를 둔화시키는 역할을 한다.

헤츠는 "코로나 팬데믹 때 정부의 재정지출로 인해 급증했던 개인 저축은 이제 거의 소진됐다"며 "최근 소비는 신용카드가 주도하고 있는데 대출금리가 10년 이상만에 최고 수준으로 올라간 상황에서 미국 가계가 지금까지처럼 소비를 계속할 수 있는 의향이나 능력이 있는지 의문"이라고 밝혔다.

기업들도 부채가 많고 현금 창출 능력이 떨어지는 경우 어려움에 봉착할 수 있다고 지적했다. 이 때문에 그는 미국 경제가 연착륙(소프트랜딩)하는 것이 지금 시장이 예상하는 것보다 어려울 수 있다고 봤다.

다만 이런 상황에서도 대형 기술주는 증시의 나머지 기업들보다 더 잘 버틸 수 있다며 "일관된 현금 창출 능력과 탄탄한 재무제표, 지속 가능한 추세에 대한 노출을 고려할 때 대형 기술주는 경기 침체를 더 잘 극복해낼 수 있을 것"이라고 밝혔다.